(Source: ATO)

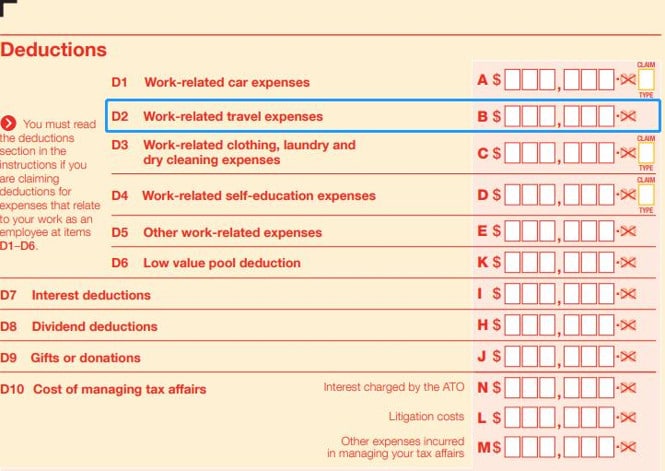

差旅费包括什么,如何进行税务抵扣?

- 交通费用,如驾驶车辆,乘坐飞机,火车等使用工共交通的费用。

- 如果因工作原因,需要在外留宿,那么住宿费,餐费以及一些杂费可以抵扣。

需要注意些什么?

- 旅行津贴 (Travel Allowance)津贴 (Allowance) 和报销 (Reimbursement) 是有区别的。雇主会倾向于全额报销 (reimburse)出差费用。如果费用全额报销了,您是无法申请抵扣的。但如果您从雇主那里得到了旅行津贴,那么这个津贴的数额就会包含在您的工资单中,并作为您的应税收入 (Taxable Income) 一部分,相对应的差旅费用是可以申请税务抵扣的。

- 记得留存发票(Record Keeping)关于您申请抵扣的金额,税务局是具有大数据分析能力来甄别合理金额的,在合理的金额范围内。税务局一般不会要求您提供证明。但您仍然可能会被要求去证明这些花费的合理性,因此保留记录是非常必要的。

- 私人费用不可抵扣如果出差时发生的费用有部分私人费用,如携带伴侣等,您需要对费用进行分摊。

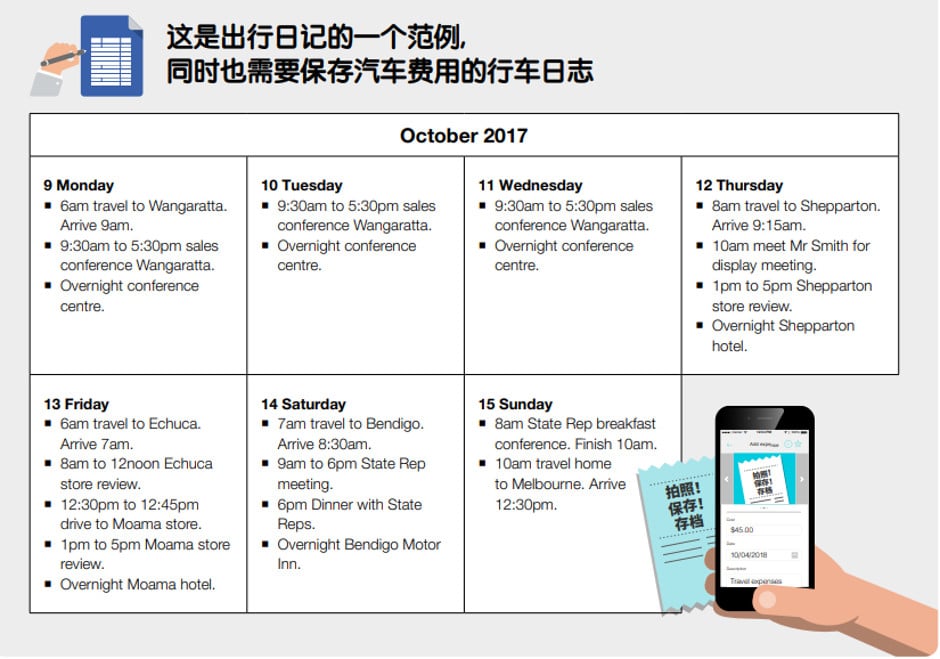

- 超过6天或以上的差旅费用您需要完整的记录出行日记,该日记将作为您提供的发票的支撑数据,下图为旅行日记的图例:

(Source: ATO)

车辆费用(D1)抵扣与差旅费(D2) 抵扣的差别

举个例子, William所在公司的母公司位于Brisbane,子公司位于Sydney。William主要工作地点 (Regular Workplace) 是在Brisbane,但他每个月至少会去一趟悉尼核对工作事项。如果William去Sydney都是开自己的小轿车,那么小轿车所产生的汽油费,修理费等需要在D1项下进行抵扣。但是两地往返途中所产生的过路/过桥费,出差期间所产生的与工作相关的伙食费,住宿费是在D2项下抵扣的。

但是,如果William使用租赁的车辆往返两地,那么租车的费用以及行驶中需要的汽油费,修理费等就需要在D2项下进行抵扣了。

总的来说,在D2项下纳税人只能申请因公务外出所产生的,私人花销是不允许抵扣的。并且您所申请的金额一定是没有被报销的。除此以外,出差期间保留每一笔支出的发票和出行日记是非常必要的。

本文所涉及的相关资料 QC31982